Nach der Rede von Mario Draghi am Donnerstag gab der deutsche Leitindex am heutigen Freitag deutlich nach. Kein Wunder, denn der oberste Währungshüter stellte in Aussicht, dass es nicht nur beim Anleihen-Kaufprogramm bleiben würde. Wörtlich sagte er: Wenn erforderlich, werden wir handeln, indem wir alle innerhalb unseres Mandats verfügbaren Instrumente nutzen.“

Glaubt man Experten, gehen der EZB damit so langsam die wichtigsten geldpolitischen Instrumente aus. Denn wenn die Zentralbank ihren Kurs beibehält, dann würden ihr bald die Anleihen ausgehen. Das aktuelle wichtigste Instrument. Das Problem ist, dass aufgrund der expansiven Geldpolitik verschiedene Staatspapiere bereits unter 0,4% Zinsen gerutscht sind – Minus 0,4% wohlgemerkt. Über kurz oder lang wird der Zentralbank dadurch nichts anderes übrig bleiben, als die Regeln der Anleihenkäufe zu lockern. Denn aktuell darf die EZB nur Anleihen erwerben, deren Rendite höher liegt.

„Die Wahrscheinlichkeit einer weiteren Lockerung der Geldpolitik der EZB ist deutlich gestiegen“, kommentierte der Präsident des Deutschen Instituts für Wirtschaftsforschung (DIW), Marcel Fratzscher. „Ich erwarte, dass die EZB noch im Dezember eine Verlängerung des Anleihen-Kaufprogramms über März 2017 hinaus bekanntgeben wird.“ Sagte Marcel Fratzscher, Präsident des Deutschen Instituts für Wirtschaftsforschung (DIW).

Bedingung für weitere mögliche Käufe wär aber wie beschrieben die Lockerung der Regeln für die Käufe. Draghi befeuerte diese Vermutung in dem er unterstrich, dass es der EZB weder am Willen noch an der Fähigkeit zum Handel fehle. Viele Analysten hatten aus diesem Grund schon am Donnerstag mit der Ausweitung des Anleihenkaufprogramms der EZB gerechnet. Hierüber hüllte sich Draghi jedoch in Schweigen. Auch die Zinsen blieben unverändert bei 0,0%.

Stellt sich die Frage, welche Aussagekarft Draghis Worte noch haben. Immerhin kauft die EZB nun schon seit gut 1,5 Jahren Anleihen im großen Stil und noch immer liegt die Inflationsrate deutlich unter dem erklärten Ziel der EZB. Mehr als 1 Billion Euro hat die Zentralbank in Kooperation mit den Nationalbanken in die Märkte gepumpt und dennoch erholt sich die Konjunktur nur schleppend.

Laut Aussage Draghis werde die weitere Erholung durch die Brexit Angst gebremst. Entsprechend korrigierten Ökonomen das Bruttoinlandsprodukt der Staaten um 0,1 Prozentpunkte auf 1,6%. Neben der EZB wären laut Aussage des EZB-Präsidenten auch die Staaten in der Pflicht für mehr Wachstum zu sorgen. „Länder, die finanziellen Spielraum haben, sollten ihn nutzen“, so Draghi. „Und Deutschland hat haushaltspolitischen Spielraum.“

Auch die BoE gerät in Zugzwang

Aber die EZB ist nicht die einzige Institution, die ihre Käufe ausweitet. Auch die BoE hat nach dem Brexit die Hände voll zu tun. Zwar gab es gute Zahlen aus dem Dienstleistungssektor zu vermelden und zwar so gute, wie seit 20 Jahren nicht mehr. Dennoch signalisierte der Chef der BoE Bereitschaft, dass auch seine Bank die Anleihenkäufe ausweiten werden.

Besonders stark fiebern die Anleger und Analysten dem 21.09. entgegen. Dem Datum des nächsten Treffens der US-Notenbank. Wie immer beschäftigt die Frage, ob die FED dieses Mal Zeichen zu einer Anhebung der Zinsen geben wird. Analysten gehen angesichts der aktuellen Zahlen nicht davon aus. Aber selbst wenn es doch Anzeichen für eine Zinsanhebung geben sollte, dürften die Auswirkungen an den Aktienmärkten nicht so gravierend ausfallen.

Die Hoffnung auf eine Erholung der Weltwirtschaft hat die Sehnsucht nach noch mehr billigem Geld abgelöst. Vielen Anlegern wäre eine kleine Zinserhöhung in den USA als optimistisches Signal in die Zukunft lieber.“ Konnte man aus den Reihen der Analysten von CMC Markets lesen

Ausblick auf die nächste Handelswoche:

In der nächsten Woche stehen am Dienstag dies Zahlen des ZEW-Index auf dem Programm, genauso wie die Veröffentlichung der Inflationsdaten für die Euro-Zone. Besonders auf diesen Zahlen wird das Hauptaugenmerk der Anleger liegen.

Technische Bewertung der Märkte:

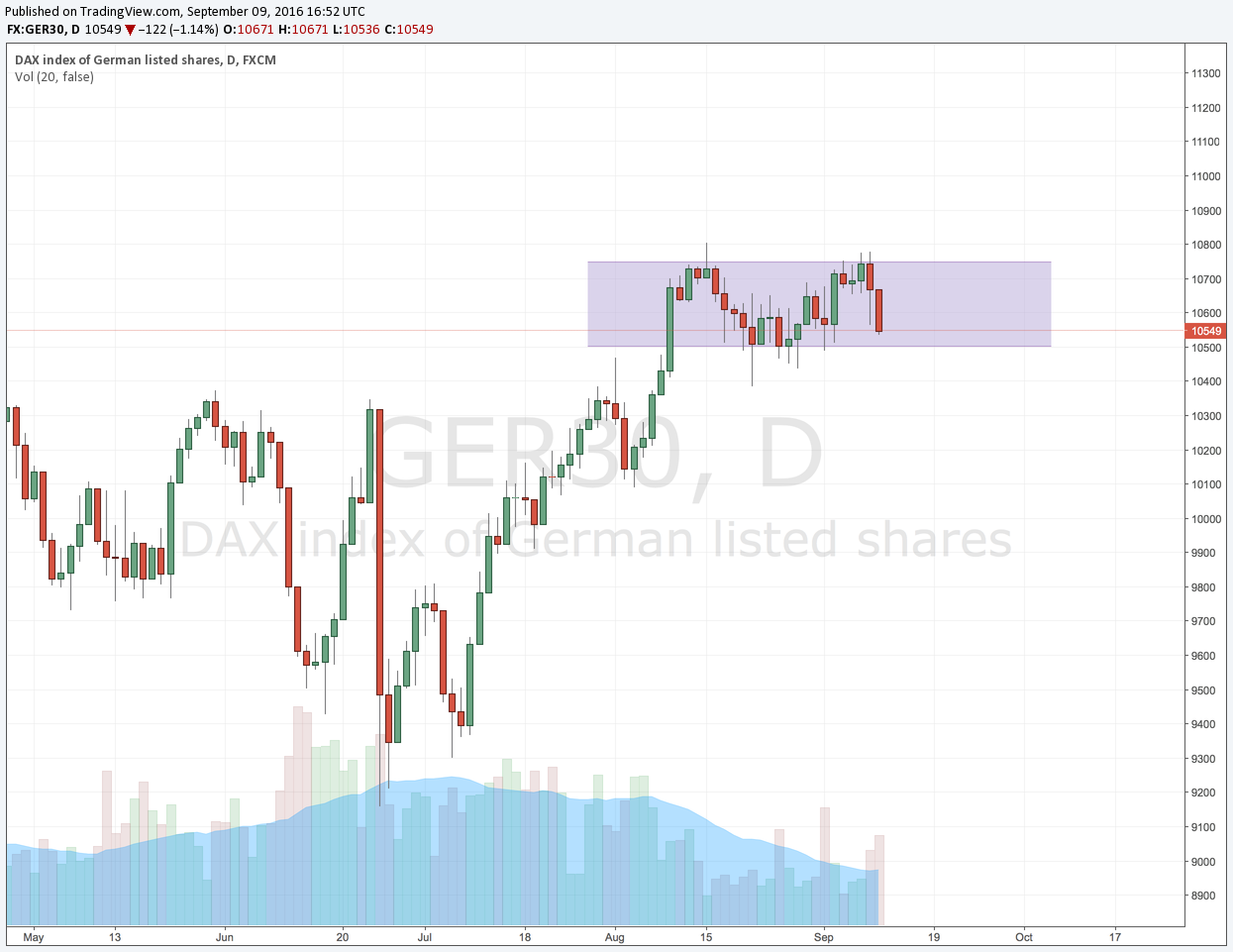

Tageschart des DAX

DAX:

Der Deutsche Leitindex konnte sich in den letzten Wochen von seinem Tief im Juli deutlich erholen und nahm in den letzten Tagen Kurs aufs Jahreshoch. Aber dieser Anlauf scheiterte und der Kurs fiel in seine Seitwärtsrange zurück. Diese hat sich nun zwischen 10.500 Punkten auf der Untergrenze und etwa 10.750 Punkten auf der Oberseite ausgebildet. Sollte die Marke von 10.500 Punkten nach unten gebrochen werden, so droht eine größere Korrektur, da sich aktuell eine Doppel-Top Formation ausgebildet hat. Nächste Ziele wären dann in einem ersten Schritt die Marke von 10.100 Punkten (Tief vom 03.08) und schlimmstenfalls sogar Marken um die 9500 Punkten. Bei 10.300 Punkten etwa liegt allerdings ein großer Widerstandsbereich, der schon sehr dynamisch und unter großem Volumen nach unten gebrochen werden müsste, damit Punkte unterhalb von 10.000 Punkten realistisch werden. Nich vergessen: die 10.000 er Punktemarke ist eine psychologisch wichtige Marke, die nicht so leicht hergegeben werden sollte.

S&P500:

Tageschart des S&P500

Beim us-amerikanischen Index S&P500 droht derweil größeres Ungemach. Am heutigen Freitag büßt der breit aufgestellte Index aktuell gut 1,5 Prozentpunkte ein und scheint die Seitwärtsrange nach unten zu verlassen. Sollte das auf Basis des Tagesschlusskurs noch Bestand haben, dann ist davon auszugehen, dass auch der DAX im Strudel nach unten gezogen werden wird.

Gold:

Tageschart von Gold

Lange Zeit sah es danach aus, als würde Gold wieder an Bedeutung gewinnen und die Kurse weiter steigen würden. Aktuell hat sich jedoch ein mittelfristiger Abwärtstrend etabliert. Ob es sich hierbei möglichweise um eine Flagge handeln könnte, bleibt weiter abzuwarten. Einstiegskurse wären dann allenfalls auf der Unterseite des Abwärstrendes um 1.300$ zu suchen. Ansonsten kann Anlegern nur dazu geraten werden, hier die Füße stillzuhalten.

Bilderquelle: shutterstock.com

Noch mehr interessante Beiträge für Sie aus unserer Redaktion: