Klassische Optionen sind Produkte, die überwiegend für den kurzfristigen Handel konzipiert sind. Daher finden sich oft Laufzeiten von 60 bis 120 Minuten im Angebot der Broker. Dieser Handel ist nur mit der Markttechnik für private Trader durchführbar, da sich private Händler hinsichtlich der Schnelligkeit den High Frequency Tradern als Konkurrenten gegenübergestellt sehen.

Wie handeln HFT-Trader?

Diese handeln allerdings weniger nach der Markttechnik, sondern nutzen die Erwartungen der Marktteilnehmer im Bezug gewisser Ereignisse. Dies können sowohl geldpolitische als auch konjunkturbedingte Events sein.

Beispiel:

- Das deutsche BIP fällt besser als erwartet aus.

- In (Milli-) Sekundenschnelle führen Algorithmen Trades im DAX-Futures Kontrakt aus, noch bevor andere Trader darauf reagieren können.

- Sekunden später schließen HFT-Trader ihre Positionen wieder. Sie nutzen sozusagen den Effekt, dass die Nachfrage angeregt wird, haben jedoch den Vorteil, viel schneller reagieren zu können.

In diesem Fall haben private Händler keine Chance, einen besseren Preis zu ergattern. Der kurzfristige Handel wäre jedem privaten Händler daher dann zu empfehlen, wenn keine Events anstehen, die von HFT-Tradern gehandelt werden. Die Markttechnik wäre an dieser Stelle die bessere Wahl.

Wann ist Event-Trading sinnvoll?

Wann Event-Trading für den privaten Händler weniger sinnvoll ist, wurde bereits geklärt. Doch gibt es Zeiten, in denen Event-Trading auch von privaten Händlern erfolgreich genutzt werden kann? Ja, die gibt es!

Jedoch geht es hier nicht um eine bestimmte Zeit, sondern vielmehr um die Laufzeiten von binären Optionen. Wie weiter oben ausgeführt, stehen die Chancen gegen HFT-Trader im kurzfristigen Bereich äußerst schlecht.

Events sind jedoch unterschiedlich, was auch bedeutet, dass deren Auswirkungen auf die Märkte unterschiedlich stark sein können und der Einfluss sich unterschiedlich lange auswirkt. Daher gilt es für den Händler, der Events handeln möchte, zunächst einmal herauszufinden, welche Events, wie lange auf die Märkte wirken.

Darüber hinaus ist der Einfluss je nach Anlageklasse zu unterscheiden. Da relevante Events mit einer längeren Auswirkung oft nur mühsam zu finden sind, handeln viele Event-Trader Einzelaktien, da sie so eine größere Auswahl haben. Im Bereich der liquiden Märkte wie Währungen haben geldpolitische Interventionen einen hohen Stellenwert bei Event-Tradern.

Eine besondere Gabe sollten Event-Trader gegenüber Markttechnikern jedoch besitzen: Sie müssen in der Lage sein, die Erwartungen der Marktteilnehmer korrekt einzuschätzen. Warum ist das so wichtig? Das liegt ganz einfach daran, dass die Erwartungen sich bereits vor dem Event auf die Preise auswirken.

Beispiel für erfolgreiches Event-Trading

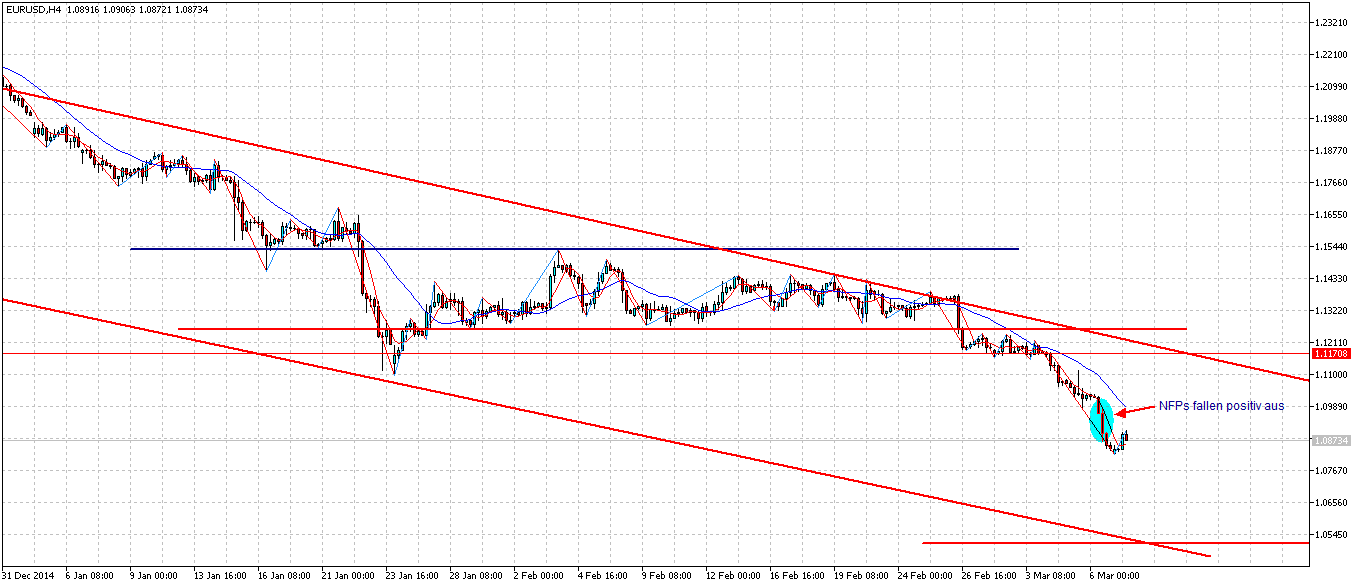

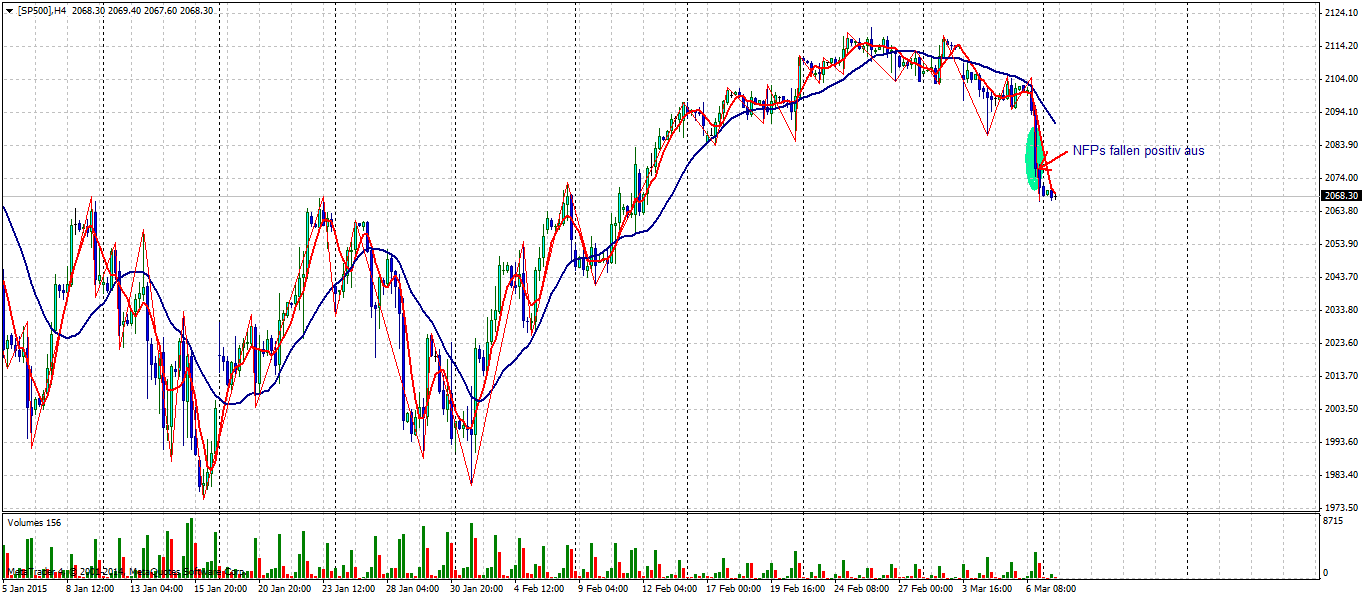

Im Event-Trading geht es wie bereits erwähnt darum, zwischen den Erwartungen und der Relevanz der Events zu unterscheiden. Oft wirken sich zwei Events entgegen oder verstärken einander. Auch das sollte bedacht werden. Ein aktuelles Beispiel stellen die in der letzten Woche veröffentlichten Non-Farm-Payrolls des US-amerikanischen Arbeitsmarktberichts dar. Auf diese Weise erfolgt eine Interpretation des Events:

- Die Daten fielen besser als erwartet aus = US-Dollar wird stärker

- Jedoch brachen die US-Aktienmärkte stark ein

In der Regel müssten sich positive Arbeitsmarktdaten auch positiv auf die Aktienmärkte auswirken. Zunächst brachen die US-Indizes jedoch ein und der US-Dollar stieg an (Screen 1, Screen 2).

Diese Divergenz kann durch die Erwartungen der Marktteilnehmer an ein weiteres Event begründet werden, nämlich der baldige Zinsschritt der US Zentralbank FED. Die Frage steht für Investoren seit geraumer Zeit im Raum: Wann wird die FED den Zins anheben? Bereits im Juni, erst im September oder überhaupt noch in diesem Jahr?

Die starken Arbeitsmarktdaten haben in diesem Fall dazu geführt, dass die Aktienmärkte einbrachen, denn die Erwartung an steigende Zinsen begünstigen entweder Anleihemärkte oder ausländische Aktien. Auch der US-Dollar profitiert davon. Die negative Korrelation zwischen den US-Aktienmärkten und dem US-Dollar wurde durch zwei Events herbeigeführt.

Fazit

Das Event-Trading ist der Markttechnik nicht immer überlegen. Dies gilt vor allem für den kurzfristigen Handel. Kritiker der fundamentalen Analyse und des Event-Tradings behaupten, die Markttechnik spiegele alle Informationen bereits wieder, daher sei die Markttechnik für erfolgreiches Handeln ausreichend. Das ist jedoch nicht immer korrekt, denn Events wirken sich nicht zeitgleich auf den Markt aus, sondern in Form von Erwartungen.

Wer in der Lage ist, diese Erwartungen richtig zu interpretieren, hat einen besonderen Vorteil. Er kann viel früher reagieren als der reine Markttechniker. Jedoch erfordert die Interpretation dieser Erwartungen mehrjährige Erfahrung im Handel. Womöglich wäre auch eine Kombination beider Methoden vorteilhafter.

- IOTA verkaufen Erfahrungen – auf diesen Wegen kann man den IOTA Coin verkaufen! – November 5, 2019

- IOTA investieren Erfahrungen – Wie kann ich profitabel in IOTA investieren? – November 5, 2019

- IOTA handeln Erfahrungen – Handelsmöglichkeiten kennenlernen und den IOTA Coin handeln! – November 5, 2019

Noch mehr interessante Beiträge für Sie aus unserer Redaktion: