Wir haben bereits mehrmals darauf hingewiesen, dass Basiswerte wie Aktien, Währungen und Rohstoffe sowie Anleihen ihre eigenen individuellen Kurseigenschaften haben. All diese Werte sind gut handelbar. Die Unterschiede sind derweil nicht leicht festzustellen, da sie meist nur für erfahrene Trader sichtbar werden.

Das gilt besonders, wenn der Handel kurzfristiger Natur ist. Im Folgenden wollen wir nur auf einige Zusammenhänge und Unterschiede bei Währungen und Aktienhandel eingehen, um ein Gefühl dafür zu bekommen, wie Trader an die Sache herangehen könnten.

Die Liquidität von Basiswerten

Eines der bestimmenden Parameter von Kurseigenschaften ist die Liquidität. Diese ist ein Maß dafür, wie stark der einzelne Wert von den Marktteilnehmern gehandelt wird. Die höchste Liquidität weist der Währungsmarkt auf. Währungen werden nämlich nicht bloß als Anlagevehikel betrachtet, sondern es kommt auch bei anderweitigen, grenzüberschreitenden Geschäften zu kursbeeinflussenden Transaktionen in diesem Markt.

Dementsprechend findet der Währungshandel auch fast nonstop statt. Außer an Wochenenden werden täglich Valuta von Banken getauscht – ob für realwirtschaftliche Geschäfte oder im Rahmen der Geldanlage. Der Aktienmarkt ist dagegen fast ausschließlich dafür gedacht, Finanzierungen in Form der Geldanlage zu gewährleisten. Dabei liegt der Unterschied also nicht nur in der begrenzten Liquidität, sondern auch im Umfang bzw. handelbarem Volumen und dem Verwendungszweck.

Doch wie wirken sich diese Unterschiede auf die Kurseigenschaften aus?

Wie wirken sich die Unterschiede auf Kurse aus?

Ausgehend von der Liquidität kann man folgende Unterschiede als erstes anführen:

- Größeres Handelsvolumen = längere Handelszeiten = beständige Kurse

- Kleineres Handelsvolumen = kürzere Handelszeiten = Kurslücken

- Handel gegen unterschiedliche Währungen = negativ und positiv korrelierende Kurse

- Handel gegen eine Währung = Abhängigkeit von einer Währung

Diese vier Punkte sind dabei nur als Vorschlag zu verstehen und beinhalten auch einige Verständnisschwierigkeiten, die zuerst berücksichtigt werden sollten.

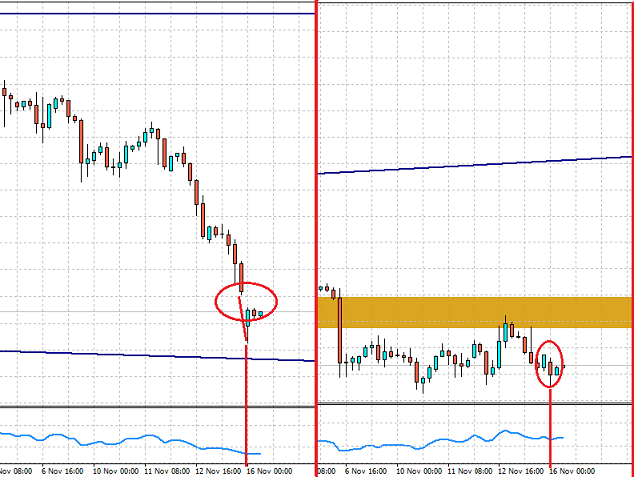

Bei (1) und (2) geht es überwiegend um den Zusammenhang zwischen Handelsvolumen und Kursverarbeitung. Da der Währungshandel fast nonstop stattfindet, sind Kurslücken höchst selten. Die folgende Grafik zeigt den Unterschied anhand der aktuellen Charts S&P 500 und EUR/USD für denselben Zeitraum.

Links ist der US-amerikanische Aktienindex S&P 500 in Form des Futures abgebildet, rechts ist der Spotmarktkurs für das Währungspaar EUR/USD zu erkennen. Das Gap im Aktienmarkt entstand zum einen dadurch, weil das Handelsvolumen des Futures geringer ist als das Handelsvolumen der Währung.

Das Ereignis, das zu dem auf kurzfristiger Basis heftigen Ausschlag geführt hat, sollte eigentlich auch das Währungspaar beeinflusst haben. Da Währungen jedoch nicht an eine Börse gebunden sind wie beispielsweise der Future, kann ein Ausgleich überall auf der Welt stattfinden. Zusätzlich dazu kann dieser Ausgleich über mehrere Kanäle erfolgen, da man beiden Währungen, sowohl Euro als auch US-Dollar, gegen andere Währungen handeln kann.

Darauf beziehen sich auch (3) und (4). Aufgrund dieser Cross-Rate-Beziehungen haben Währungspaare entweder gegenläufige oder positiv korrelierende Zusammenhänge entwickelt. So ist klar, dass viele Währungspaare, die gegen den US-Dollar gehandelt werden, auch in gewisser Weise parallel zueinander verlaufen.

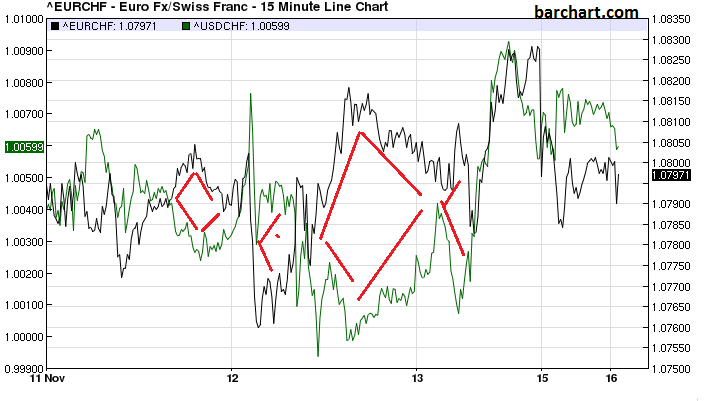

Ein gutes Beispiel für eine gegenläufige Entwicklung stellen die Währungspaare EUR/CHF und USD/CHF dar. Obwohl man dazu geneigt ist, zu denken, dass beide überwiegend parallel zueinander laufen sollten, ist auf kurzfristiger Basis oft das Gegenteil der Fall, siehe Chart.

Das obere Chart zeigt die beiden Währungspaare EUR/CHF und USD/CHF auf 15-Minuten-Basis. Es fällt sofort auf, dass beide Währungspaare oft gegeneinander laufen. Auf etwas längerfristiger Basis gleichen sich die Kurse irgendwann schließlich doch an – wer allerdings kurzfristiger Händler ist, muss diese Divergenzen kennen, um die Beziehungen zwischen den Währungspaaren nutzen zu können.

Auch Aktien und Währungspaare stehen oft in einem Zusammenhang zueinander. So ist beispielsweise die Korrelation zwischen dem DAX und dem Währungspaar EUR/USD aktuell sehr hoch. Das betrifft natürlich nicht nur den deutschen Aktienmarkt, sondern auch andere Aktienmärkte, die vom US-Dollar-Kurs abhängig sind.

Der DAX tendiert aktuell stark in die Höhe, wenn der US-Dollar ebenfalls steigt, also das Währungspaar EUR/USD fällt. Das hat fundamentale Gründe, die in der Investorenmasse liegen. Gleichzeitig sollten die US-Märke an einem starken US-Dollar zur Schwäche tendieren. Dagegen korrelieren US-Indizes stark mit dem japanischen Yen gegen den US-Dollar, was ungefähr dieselben Gründe hat wie die Korrelation zwischen dem EUR/USD-Kurs und dem DAX.

Fazit – Liquidität ist die Basis

Die Liquidität von Märkten ist die Basis für Zusammenhänge und individuelle Eigenschaften zwischen Kursbewegungen. Dabei ist die Liquidität deshalb so wichtig, weil sie einerseits die Flexibilität des Handels (viele/wenige Handelsplätze und großes/kleines Handelsvolumen) beeinflusst und andererseits dazu beiträgt, Risiken zu verteilen.

<img class=“wp-image-13829″ src=“https://www.binaereoptionen.com/wp-content/uploads/Screen-380.png“ alt=“Screen 3″ width=“600″ height=“351″ /> Screen 3: Webseite des Brokers anyoption

Mit dem Broker anyoption können Zusammenhänge zwischen den einzelnen Märkten in Handelsstrategien eingebunden werden.

Noch mehr interessante Beiträge für Sie aus unserer Redaktion: